過激なタイトルにしましたが、サラリーマンにとってストックオプションというのはセミリタイアできるレベルの資産を築く方法として重要だと思います。サラリーマンが億を超える資産を築く方法は、前回書いた4種類しかないからです*1。

億超えの資産を作れるストックオプション

注目なのがストックオプションです。ストックオプションは、企業が役員や従業員に、定められた価格で自社の株式を買う権利を与えるものです。要はロックアップ期間付きアメリカンタイプのコールオプションです*2。

ストックオプションは、それをもらったら一夜にして億超えの資産となる可能性があるものです。実際、ぼくの友人でも1株のストックオプションが1億超えなんて人がゴロゴロいました。

では、ストックオプションを重視するときにはどうしたらいいでしょうか?

VCが入っている未上場企業を狙う

一つは、未上場の企業を狙うことです。上場してしまうとストックオプションが付与されても付与時点での株価となり、その後株価が上昇しないと価値が出ません。確実性ではけっこう低くなります。自社の株価が上昇すると思うならば、自社の持株会に入って全力で買うほうが確実でしょう。

未上場の企業を狙う場合、VC(ベンチャーキャピタル)が株主に入っている会社を選びましょう。VCにとって、上場はゴールです。上場できなければ投資のリターンを得られないので、経営者には上場に向けてとにかく頑張るプレッシャーがかかります。未上場企業でストックオプションを出していても、上場せずに業績もずるずると行ってしまう場合が多々あります。VCが上場できると踏んで投資している企業を選ぶのはポイントの1つです。

新卒にストックオプションを出しているかも重要です。ただし、通常ストックオプションは幹部社員に出すことがほとんどで、新卒に出していてもごく僅かな量となりがちです。感覚的には、うまく上場できても数百万円とかですね。

IPOを控えたスタートアップも狙い目

情報通信系の企業は、意外と多くがストックオプション制度を実施しています。下記は2018年の政府統計調査によるものです。約8.1%、381社が実施しています。

ちょっと検索すると、IPOを控えているんじゃないかという企業のリストが出てきます。こんなのを参考にするのもありですね。

こうしたことを考えると、大企業に就職して数年働いたら、その経験を生かして数年後の上場を控えたベンチャー企業に幹部社員として転職し、ストックオプションをもらうというのが成功方程式でしょう。

大成功例がメルカリ

昨年上場したメルカリでは、従業員の6割にあたる1014人にストックオプションが付与されていて、上場時株価で計算するとその価値は約200億円に達します。1人平均だと3200万円と夢のある数字ですね。

2018年のベンチャーIPOですと、いくつかの企業についてストックオプション付与をまとめた記事がありました。

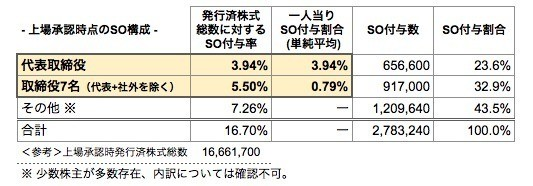

ラクスル

マネーフォワード

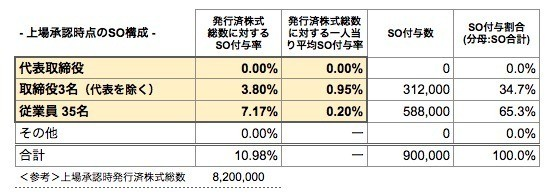

GameWith

ラクスルは現在時価総額872.59億円。従業員52名に2.08%が付与ですから18億1500万円相当です。1人あたりにすると3500万円ですね。

マネーフォワードの時価総額は677.96億円。その他は従業員以外も多いのでなんともいえませんが、48億6000万円相当が取締役以外にストックオプションとして出ています。

GameWithは時価総額で194.59億円。従業員35名に7.17%ということで13億9500万円相当です。1人あたりだと4000万円相当になります。

ストックオプションは付与時のストライクプライス(行使可能額)と現在価格の差が利益になるので、初期にもらった(評価額が低かった)かIPO直前にもらった(評価額が高い)かも大きく影響します。それでもラクスルは売出価格から初値で9.7%上昇、マネーフォワードは93%上昇、Gamma Rayは133%も上昇しています。IPO直前のストックオプション付与でも、少なくともこの上昇分は利益を出せたでしょう。

自分の労働力を現物出資するのがストックオプション

ストックオプションはしっかりと会社を選べば、投機よりも確度は高いとは思いますが、そうそううまくいくわけでもないのは注意です。ぼく自身でいうと、ストックオプションは、3度付与を受けており、1度目は株価がうまく上昇せずに失効、二度目はIPOを果たし現在の資産の3割くらいを構築、三度目は株価が上昇せずに失効という感じです。IPOの2〜3年くらい前のタイミングで幹部になっているのが成功の秘訣ですね。

また資産を築く上で、収入源である給与とストックオプションの両方を一社に依存するリスクは確実にあります。ストックオプションが行使できない事態になるということは、その会社の業績が計画通りに行っていないということでもあり、昇給も望み薄だからです。

それでも、人生のどこでリスクを取るかという選択だとは思います。