2019年から毎月恒例のアセットアロケーション報告はスタイルを変更し、ポートフォリオ報告と名前を変えてまとめます。投資先が増えすぎて自分でも混乱してきたので、大きく4つのセグメントに分けて管理をすることにしました。

資産全体

まずは資産全体の動きです。プラスマイナスは比率の変化ではなくて、先月からの増減です。全体としては先月からは+2%でした。しかし2018年4月からでは−7%と大きく減少したままです。要因は下記の通りです。

- 自社株が大きく下落

- 米ハイテクIT株が下落

- 仮想通貨が下落

- 110円台から100円台へと円高が進んだ

株式指数の年末年始の落ち込みから、1月は徐々に戻ってきたためインデックスセグメントは月次で+5%でした。半面、まだ残っている自社株は絶不調でグロースセグメント合計では-7%です。

全体比率としては、オルタナティブが5%以内なので◯、グロースの比率が35%もあるのは✕。グロースを削ってインデックスか現金に回したいと思います。

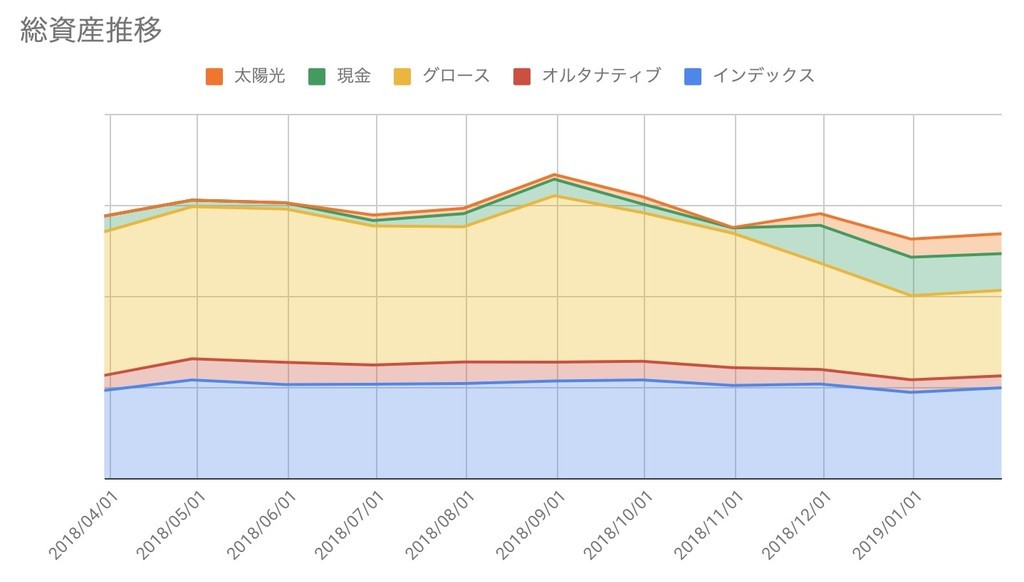

総資産の推移は下記の通りです。年末から自社株を売却して現金に変えてきたことがよく分かります。並行して太陽光への投資をしてきたので、そのボリュームが増加しています。仮想通貨を含むオルタナティブは不調ですね。

積み上げではなく線にすると、次の通りです。インデックスの底堅さと、グロースは大きく落ち込んでいますがこれは一部を売却して現金に変えたからです。

保有通貨別の推移です。仮想通貨は全体の1.6%。分ける必要ももうないかもしれません。ドルと円の比率はちょうど半々です。

インデックスセグメント 回復

まずは主力のインデックスセグメントのアセットアロケーションから。債券比率が28%とけっこう大きいですが、資産全体からみると10%程度でかなり少ないです。この状況ではもう少し増やしたいと思います。

先進国株式に比べて途上国株式比率が高めですが、先進国の個別株をグロースセグメントで持っているので、リスク量はともかく、比率としてはこんなものでしょうか。

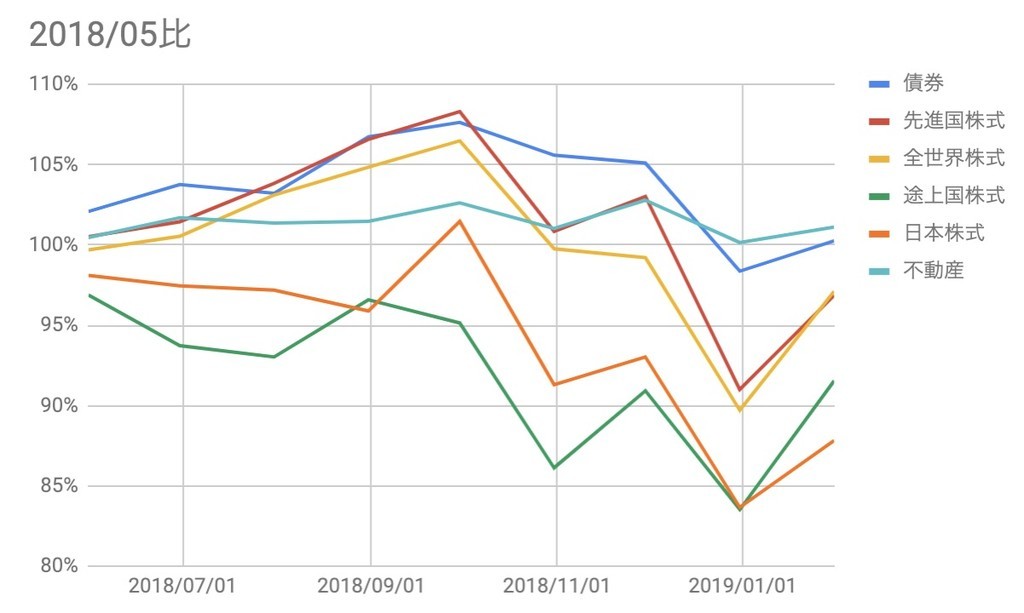

下記は、2018年5月からの資産クラス別の騰落率です。株式は1月頭に底をつけて多少戻っていますが、まだ大きくマイナス圏ですね。不動産が想像以上に底堅いのが分かります。安定しているはずの債券価格が変動しているのは、国債ではなく景気に敏感なハイイールド債、優先出資証券、BDCがメインだからです。

配当金としては、ARCCとXLPからの配当がありそこそこの配当金となりました。PFFは12月に2回分配しているので1月はゼロです。

暴落を機に、楽天カードを使った全世界株式ファンドへの積み立て投資をスタートしました。そのため僅かですが新規投資額があります。2月の方針としては、インデックスセグメント全体を買うとともに、特に債券比率を高めていきます。

グロースセグメント 悪化

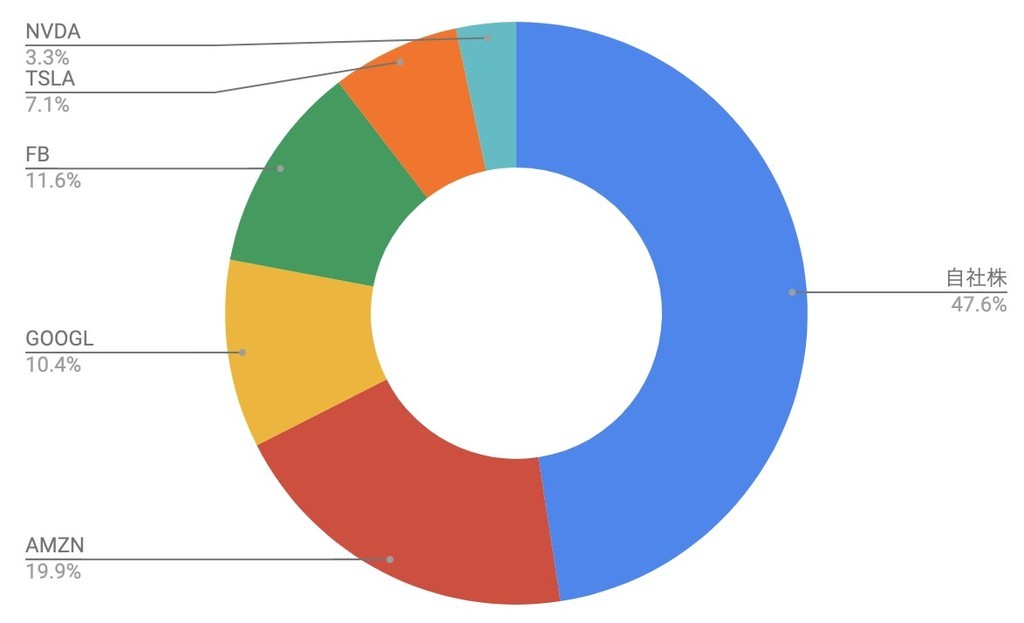

グロースセグメントは、自社株とハイテクIT株になります。自社株を全部売りきれず、半分ほど残しましたが、その後もかなり下落して後悔しています。Amazon、Facebookはトラブルはあったものの好決算。Teslaはリストラなどの不安要因から変動が激しいですが、なんとか今期の決算は乗り切りました。

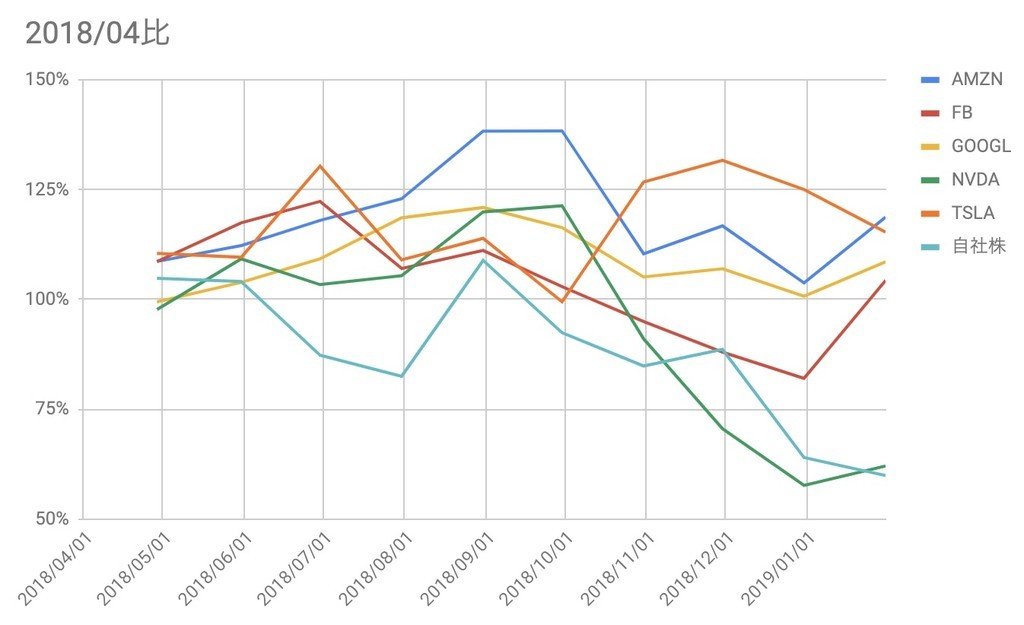

実はグロースセグメントの中でも、2018年4月からの推移を見うと半数以上が100%超となっています。セグメント合計でなぜ-7%かというと、自社株とNVIDIAが大きく足を引っ張ったからです。

特にダメダメなのはNVIDIAです。将来見通しをさらに下げ、株価は売り込まれています。すでに「グロース」に値しなくなりましたね。シナリオが大きく崩れたので、早めに売却です。自社株は売却するか迷うところです。現在はかなり売り込まれていますが、1〜2年のレンジでは上昇する可能性大だと思います。ただし、ベータ値が高い感じなので市場全体の状況によっては厳しいでしょう。

オルタナティブセグメント 悪化

オルタナティブセグメントは短期売買が中心なので、現在のリスクの管理のため比率を確認します。FXアーブポジションが過半ですが、こちらはほぼ現金に近い扱いです。

VIXは口座に証拠金は置いていますが、実質的なポジションは極小です。レンディングはmaneoへの貸付ですが、このところ案件によってはデフォルトなどの話も聞くようになってきました。現在も8%程度のリターンを産んでいますが、連鎖的にデフォルトするようだと大問題です。新規投資を控えて満期を迎えた案件から徐々に現金として引き出すようにしていきます。

FXアーブによるスワップはドル円のポジションです。1lotあたり売りスワップ-1792円と買いスワップ2508円で、月次利回りは0.42%でした。年間で5.06%ですので、まぁ定期預金という感じです。レンディングや配当なども含めたインカムゲインは、総資産の0.12%でした。直近の年平均では1.07%相当になります。

仮想通貨には困ったものです。非常にポジションは小さくなりましたが、売るとけっこうな利益になるので税払いも発生します。少なくともオルトコインは整理してシンプルなポジションに変更したいと思います。

リアルアセットセグメント 横ばい

太陽光発電投資を中心としたリアルアセットセグメントには変化がありません。将来発生する見込みのキャッシュフローを、割引率2.1%でDCF法で計算したものを資産価値としています。このあと、電力負担金が確定したり、実際に発電が始まると資産価値の再計算となるでしょう。

2019年は太陽光発電所が、実際に発電を開始する年にしたいですね。また後半から2020年にかけてはいわゆる不動産の取得も考えます。そのために、実際の物件含めて研究を続けたいと思います。

【12月のポートフォリオはこちら】

注意書き

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金は入れていません

- 含み益も資産として計算されているのでここから税払いが発生する場合があります

- 法人と個人の資産を合算しています