年末になるとみんな気になってくるのが税金です。12月末まででこの1年間の損益が確定され、利益分に税金を払うことになるからです。株式で節税を行うテクニックとして、「損出しクロス」という手法があります。誤解を招きがちな内容なので、計算しながらチェックしていきます。

「損出しクロス」とは?

損出しクロスとは、含み損の出ている銘柄を売って即座に買い戻すことです。すると、持っているポジションは変わりませんが、含み損が実現損となります。実現損の分を今年の利益から減らせるので、その分節税となるわけです。

例えば、50万円の含み損の銘柄を持っていて、別に配当や売買益で100万円の利益があったとします。このままだと、100万円の約20%、20万円の税支払いが必要です。ところが、50万円の含み損銘柄を損出しクロスすると、利益額が合計で50万円になるので、税払いは10万円で済むことになります。

ロボアドバイザーのWealthNaviでは、この機能を「DeTAX」という名称で提供していて、ポートフォリオ内の含み損銘柄を自動で損出しクロスしてくれます。

損出しクロスのやり方

では損出しクロスのやり方です。普通に売って、その後買う形だと、売る値段と買う値段が違ってきます。利益が出るかもしれませんが損失が出るかもしれません。そのため、通常は、信用買いを使います。

まず市場休場中の夜間などに、信用買いをします。同時に現物の売り注文を出します。夜間に注文することで、寄り付き価格で買いも売りも約定させることができます。そして、翌日に現引き(信用買いを決済せず現物を渡してもらうこと)します。

ちなみに、楽天証券の場合、売買価格が20万円を超えると、信用売買のほうが現物売買よりも手数料が安くなります(20万円超の場合、信用が180円、現物が250円)。しかも現引きは無料です。なので、手間さえ厭わなければ積極的に信用売買+現引きがリーゾナブルだったりします。

さて、この損出しクロスですが、海外株の場合は信用取引が使えません。そのため、いったん売却して損を確定させて、翌日に改めて購入することになります。同日に売却と購入を行うと、単価計算上、先に購入したとみなされて含み損が減少してしまうからです。

これを避ける方法として、別の証券会社を使う方法もありそうです。楽天証券の含み損銘柄を売却して、同時にSBI証券で購入するなどです。その後、SBIから楽天に株式を移管すれば元通りです。単価計算は証券会社ごとに行われるからです。でも、移管まで考えると、相当面倒ですね。

節税ではなく税繰り延べとは?

損出しクロスによって払う税金が少なくなるので、その分節税できるように思いがちですが、実はこれは違います。単に税払を繰り延べただけだからです。

含み損をそのまま持っていれば、最終的には資産を売却するときに、その含み損の分だけ利益を相殺して税金を少なくできます。タイミングはともかく、いつかは税金を減らせるわけです。逆にいうと、本来払うべき税金を未来に繰り延べるのが、損出しクロスなのです。今年の税金が10万円減ったと考えるのではなく、税10万円分を未来に繰り延べたと考える必要があります。

ではなぜ税の繰り延べをするのでしょうか?

不動産投資などでは、減価償却を使って早期に損失を出し、給与所得と合算することで税払いを減らすという手法をよく使います。こちらも節税ではなく、単なる税の繰り延べです。ただし、不動産の場合、税率が総合課税で変動するため、税率が高いときは繰り延べを行い、給与が下がって税率が低くなったら課税にするなどのテクニックを使うことができます。

しかし、株式の場合は基本的にいつでもずっと20%の源泉分離課税です。税払いを未来に送ることで税率が安くなるわけではありません。ではなぜ繰り延べるのか? それは、その間税金分を再投資できるからです。

100万円の税金のうち、50万円を未来に繰り延べます。この50万円は再投資することで増やしていくことができます。これが税繰り延べのメリットです。

繰り延べ再投資は手数料負担をペイできるのか?

すると気になるのは、繰り延べによる再投資の収益がどのくらいあるのかということです。損出しクロスには売買にともなう手数料がかかるので、これをペイできないのなら素直に税金を払ったほうがお得です。繰り延べできる税額と手数料の関係はどうなっているのでしょうか?

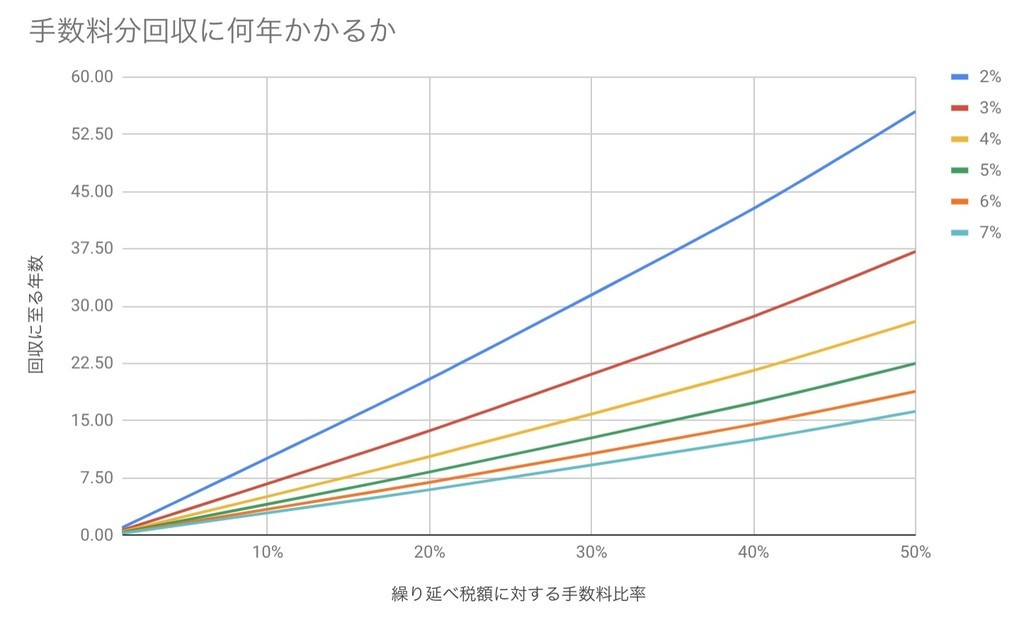

パラメータとしては、再投資の利回りとしてどのくらいを見込むかと、手数料分を再投資で回収するのに何年かかるかの2つです*1。

グラフの線の色は、想定する再投資利回りです。手数料比率というのは、例えば100万円税を繰り延べするのに手数料が5万円かかったら5%ということです。これを見ると、繰り延べ税額に対して手数料が重要なパラメータなのが分かります。例えばわずか1万円の税金を繰り延べるために手数料5000円を使うと、手数料回収だけに16年から55年もかかることが分かります。

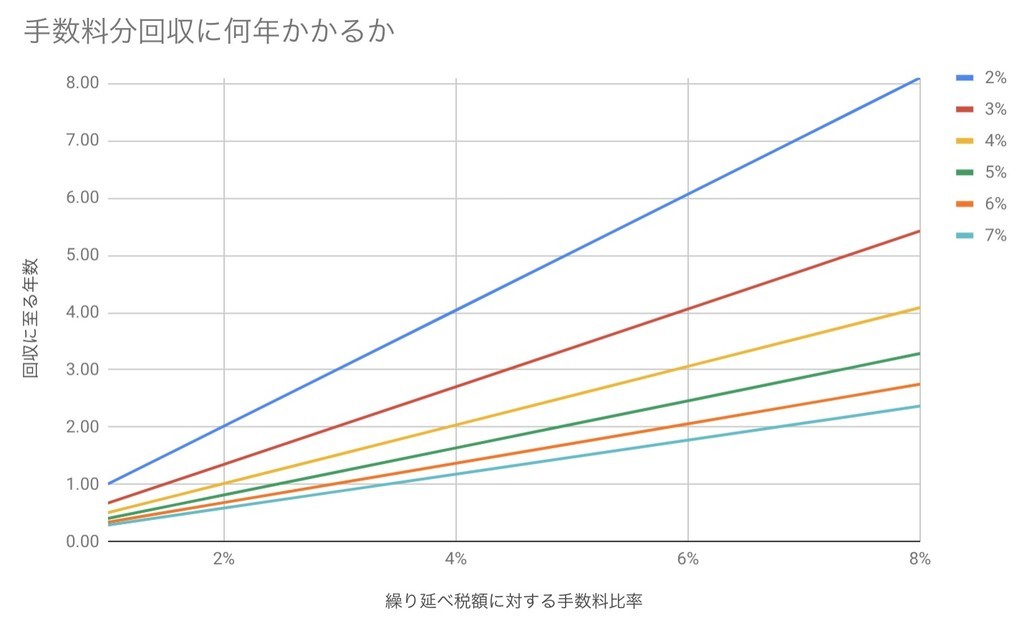

実際の手数料はまぁいっても5000円くらいだと思うので、手数料比率10%以下を拡大してみましょう。

これを見ると、手数料比率が1%ならば、ほぼ1年で手数料分は回収できることが分かります。そして手数料比率が増えるにつれて線形に回収期間が伸び、手数料比率が5%だと1.48年(7%の場合)から5.05年(2%の場合)まで回収にかかります。

実際の銘柄で計算する

先程の計算で、節税(税繰り延べ)できる金額によって手数料を回収できる年数を計算しました。例えば、保守的に4%利回りが出せるなら手数料が節税額の4%で2年ということになります。

手数料は、楽天証券の日本株の場合、現物、50万超で487円+350円→837円、100万超〜150万円で582円+350円→932円、3000万まで921円+350円→1271円です。手数料率4%とすると、2年で回収できる節税額は50万円超で2万925円、100万円超〜150万円で2万3300円、3000万円までで3万1775円です。税率は約20%なので、見合う含み損額は、

- 取引額50万円超で10万4625円

- 取引額100万円超で11万6500円

- 取引額3000万円までで15万5875円

となります。これ以上の含み損があるなら、損出しをした場合も4%運用で2年で回収可能ということです。

米国株の場合 5000ドル以上取引で売り買い合計40ドルが上限(楽天証券)なので、必要節税額は1000ドル、最低必要含み損は5000ドルになります。日本株ではあり得る数字ですが、米国株では含み損5000ドルを越えないと回収期間がかなり長くなるというのは注意が必要ですね。

この観点で、現在の自分のポートフォリオを見ると、残念ながら損出しクロスを行ったほうがお得なポジションは見当たりませんでした。つまり、日本株で10万円以上の含み損ポジションはなく、米国株でも5000ドルを超える含み損ポジションはありません。

そんなわけで、今年は損出しクロスは控えておこうと思います。少しでも損があると、つい損失確定させて利益を減らしたくなるものですが、意外と手数料は大きいということを再確認した計算でした。

*1:今回対数方程式を解くのでlogの計算となりました。もしかしたらスプレッドシートにそれ用の関数があるのかもしれませんが