このブログでの資産運用の考え方は、「超値上がりする銘柄を見つけて一発当てる!」てはなく、科学的、または統計的に資産を増やす方法に賭ける、です(こちらにも方針を書きました)。

それはつまり、アセットアロケーションが重要という事になります。アセットアロケーションとは、複数の資産クラスにどのような配分で投資をするかということを指します。投資理論では、リスクとリターンは反比例の関係にあります。リスクとは資産の増減の可能性の大きさ、リターンは期待される収益率です。

これだけでは、リターンを増やすにはリスクを増やすしかない……となりますが、投資理論の素晴らしいところは、各資産の相関関係を見て組み合わせることでリスクを減らしながらリターンを増やすことができることです(マネックスの解説参照)。

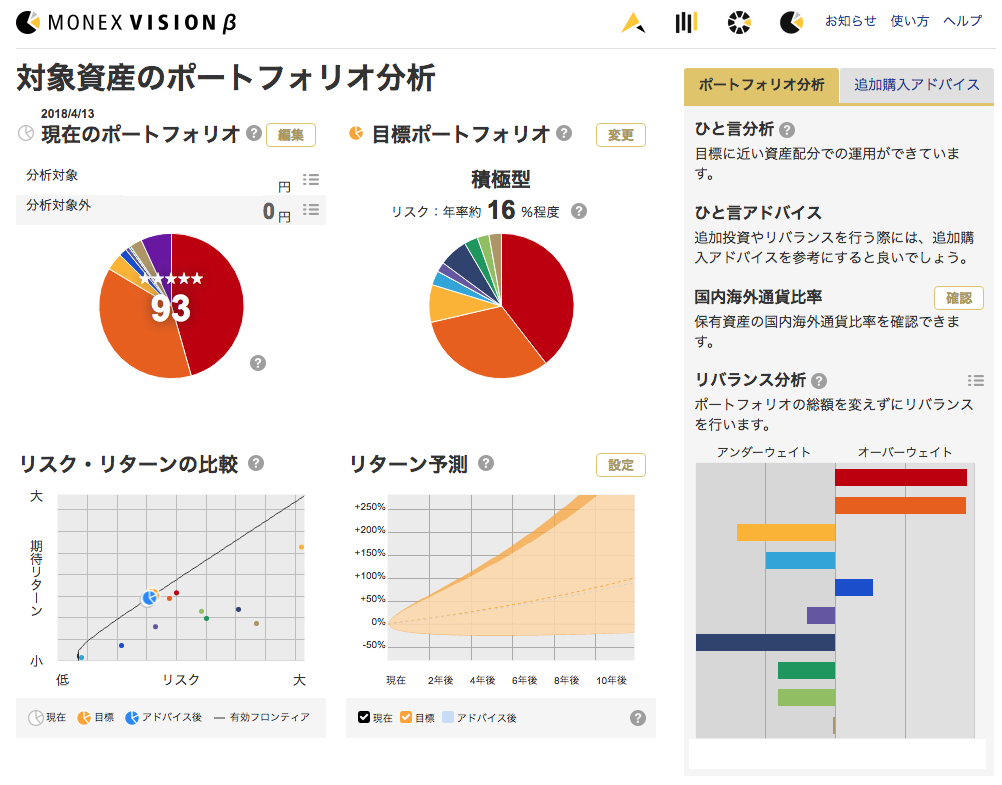

※マネックスより

※マネックスより

各ポートフォリオと各資産クラスのリスクと期待リターンがグラフに表示されています。 画面上の曲線は「有効フロンティア」と呼ばれ、それぞれのリスクにおいて最も期待リターンを大きくする資産配分の組み合わせを線でつないだものです。 この線よりも上部にポートフォリオも資産クラスも位置することはなく、線上がもっとも効率的なリスクと期待リターンの関係になります。

さて、ではどうしたらこの「有効フロンティア」に乗るような資産配分、つまりアセットアロケーションができるのでしょうか? マネックス証券のサイトに、自分の現在の資産配分を入力すると有効フロンティアに対して、リスクとリターンの関係がどこに位置しているのかを自動計算してくれるツール「マネックスビジョンβ」がありました。

2018年3月末のポートフォリオを元に、早速入力してみたところが下記の画像です。まずは年8%のリスクを取る安定型ポートフォリオとの比較です。

左下のグラフ「リスク・リターンの関係」を見てみます。有効フロンティアの下のカラフルな点は、国内株式や先進国債券など各アセットクラスのリスクとリターンの関係を表しています。

白い丸がぼくのポートフォリオです。うまく有効フロンティアに乗っているようです。ただし、安定型ポートフォリオに比べるとリスクが大きく、10年後のリターン予測は-10〜280%程度のブレが出ています。リバランスのアドバイスとしては、国内株式と先進国株式を売って、国内債券と先進国債券を買うように出ています。

続いて、年間リスクを16%取る積極型との比較です。

こちらは見事にほぼ一致しました。スコアも93点が出ています。ただしリターン予測では目標をわずかに下回っています。新興国の株式と債券、および国内REITと新興国REITの比率を上げるようアドバイスが出ています。

今回、簡易なものですが有効フロンティアを計算してくれるシミュレーションをしてみて、うまく線上に乗っているようで安心しました。有効フロンティアについては、いろんな資産クラスにある程度分散させればだいたいOKという、各所で書かれていることが実際に試してみて納得できた感じです。

僕のアセットアロケーションの場合、仮想通貨も数パーセンと含まれていますし、オプションも入っているので、この計算よりももう少しアグレッシブだと思います。今後、セミリタイアを視野に入れると、もう少しリスクを抑えていく方向でしょう。国内株式と海外株式のウェイトを落として、米国債と海外REITを購入するというリバランス方針とも一致しています。

なかなかに素晴らしいツールを提供してくれているマネックスに感謝! コインチェックの買収が決まりましたが、今後はマネックスビジョンβの資産クラスに仮想通貨も盛り込んでもらえるとさらに嬉しいものです。

ちなみにこのツールの使い方は簡単で、「外部資産」タブの中身に現在の評価額を記入していくだけです。マネックス口座で資産を持っている場合、自動的に読み取って計算してくれるようです。