これまでいくつかオプションの入門的な記事を書いてみました。今回は、実際にオプションを取引してみたいと思います。対象とするのは「銀」。サクソバンク証券を用いて、銀オプションのプット売りを試してみます。

まず、なぜ銀にしたのかというと、取引の単位が小さく100オンスなら、証拠金21,000円から始められるからです。金だと最低取引単位の10オンスでも証拠金が70,000円以上かかります。

もう一つは金のボラティリティが10%程度(2018/03/29時点)なのに対し、銀はボラティリティが高く15%程度な点です。サクソバンク証券では通貨オプションも扱っていますが、例えばドル円だと最低取引単位が10万ドル、必要証拠金は43万円にのぼり、ボラティリティも8%前後となります。

ボラティリティが高いことは株式取引などではリスクが高いだけですが、オプション取引ではひと味違います。プットを売ることで得られるプレミアムは、ボラティリティによって決まるところが大きく、ボラティリティが高いほどプレミアムも高くなるからです。

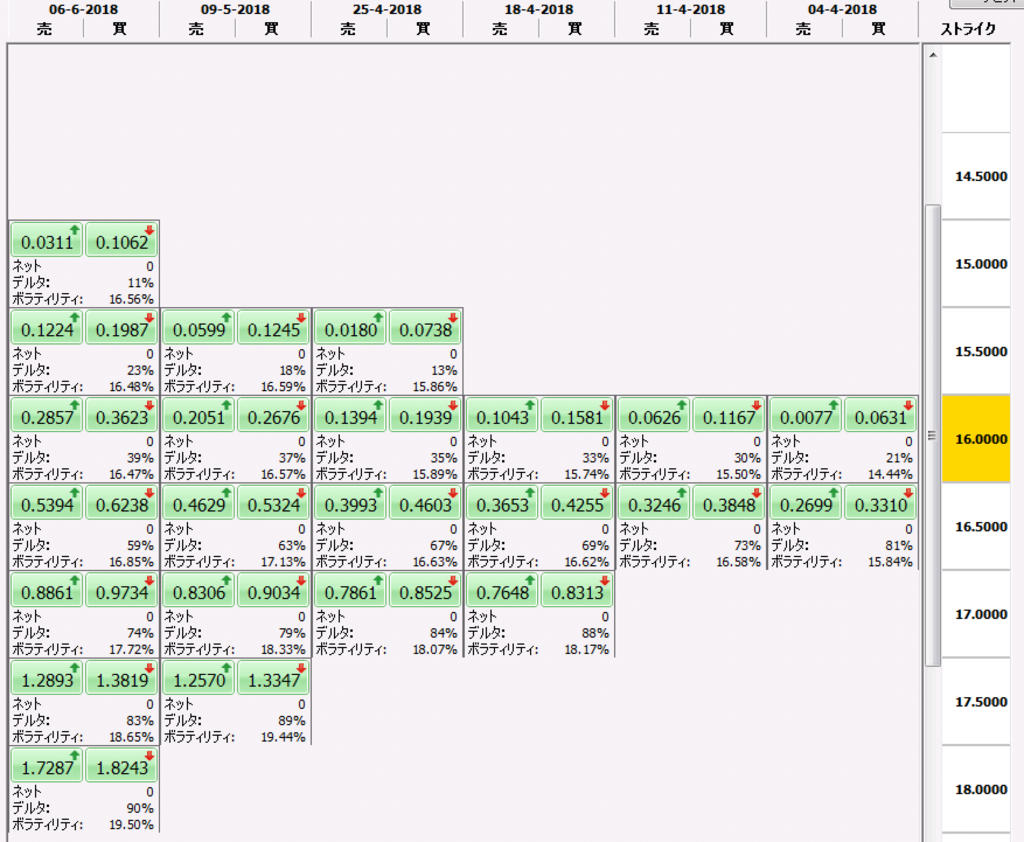

それでは、サクソバンク証券のオプション取引の画面を見ていきましょう。下記の画面は、銀オプションのプットについての情報を表しています。

現在銀価格は16.26ドルです。右側にある縦軸がオプションの行使価格になります。上にある横軸が満期日を表しています。

例えば、15.5ドルで4月25日満期のプットオプションのプレミアム価格は、売りが0.0180ドルで、買いが0.0738ドルだとなります。ものすごいスプレッド(売り買いの価格差)ですが、これは市場の流動性に関係しているのでしょう。サクソバンク証券のオプションは、利用者とサクソバンク証券との相対取引になっています。市場を通じて直接買いたい人と売りたい人をマッチングさせるのではなく、サクソバンク証券がこの価格で売ってくれたり買ってくれたりします。サクソバンク証券は、市場でオプションを再取引したり自己勘定取引として扱っているのだと思われます。

さて、15.5ドルで4月25日満期のプットオプションのプレミアム価格は、売りが0.0180ドルでした。このオプションを売った場合、1オンスあたり0.018ドルのプレミアムを受け取れるということです。最低取引単位の100オンスでは、1.18ドルのプレミアムを受け取れます。

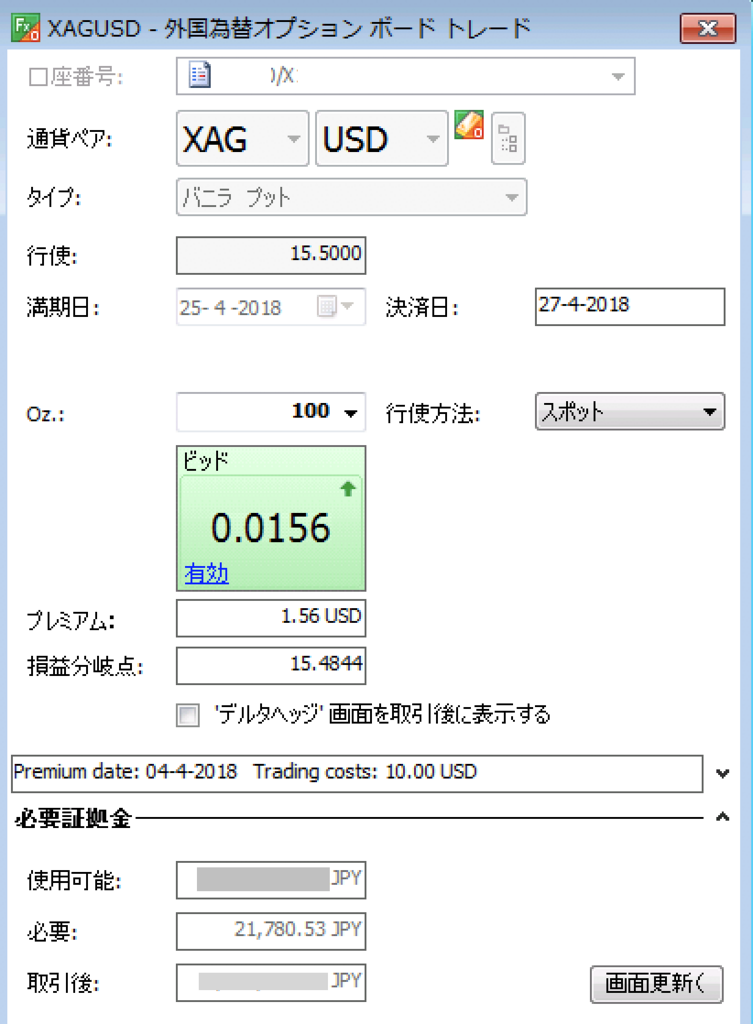

キャプチャタイミングが違ったので価格が変わってしまっていますのでご注意ください。証拠金が21,780円に対して、約1ヶ月で1.56ドル=163円が得られます。利回りは約0.7%、年利回りに換算すると約9%です。悪くないと思いませんか?

上記の記事で説明したように、 現在16.26ドルの銀価格が満期日に行使価格を下回らなければ、プレミアムをいただいて相手の権利は消失。プレミアム分が利益になります。また、満期日に行使価格を下回った場合は相手が権利を行使しますので、ここでは15.5ドルで銀を買わなくてはなりません。上記の画面には「損益分岐点」が15.48ドルとありますが、これはたとえ15.5ドルを下回って銀を買うことになっても、最初にもらったプレミアムがあるので15.48ドルを下回らなければ、合計して利益が出ていますよ、ということを意味しています。

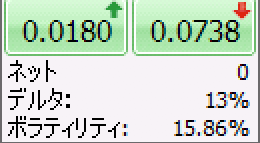

ほかの数字の見方も簡単に説明します。まず覚えておかなくていけないのは、プレミアム価格は満期までの間に変化するということです。下記の右上の画面だとプット売りプレミアムが0.018ドルですが、これが銀を取り巻く状況によって随時変化します。

プット売り戦略の場合は、満期まで持ち切る方針でかまわないのですが、もしも銀価格が急速に下落すると、満期日に価格10ドルの銀を15.5ドルで買わなくてはいけないことになりかねません。損失が大きく膨らむ可能性があります。

それを防いで損切りするためには、売っていたプットを買い戻すという取引を行います。上記の画面でいう「プット買い」の価格で買うことでプット売りのポジションを相殺するわけです。このときに、プット買いの価格が高くなっていれば損失が大きいですし、低くなっていれば損失は小さくなります。

まず「デルタ」は、銀価格が1動いたときにオプション価格がどのくらい変化するかを示しています。現在16.26ドルの銀が15.26ドルになると、オプション価格は0.13ドル上昇します。つまり、0.148ドルに上がるわけです。また重要なこととして、デルタの値は満期日に権利行使できる金額になっている確率も表します。ここでは、銀価格が15.5ドルを下回り権利行使される可能性が13%あるということです。逆にいうと、87%はプレミアムをもらっただけで終わるということです。

ボラティリティは、銀の価格変動率です。商品の価格変化は正規分布する前提で計算されます。ボラティリティはその際の標準偏差(σ)にあたります。統計の教科書などには必ず載っていますが、現在の価格から1σ上下する確率は約68%です。

投資の世界では、ボラティリティは年率で表すのが一般的ですので、この確率は1年間でどのくらい価格が動く可能性があるかを示しています。年率のボラティリティの期間を変更するときはどんな計算をするのでしょうか? 統計的には、期間がn倍になったときボラティリティは√n倍になるとされています。逆に期間がn分の1になったときは√nで割ればいいわけです。

一般に、一年間の営業日を大体256日とすると、√256は16になるので、年率のボラティリティを16で割ると一日あたりのボラティリティがでてきます。満期までの日数が16日だとすると、√16の4倍してあげれば、満期までのボラティリティがでてきます。15.86÷16✕4の、3.965%がこの期間でのボラティリティと計算できました。

つまり、ここの例では、満期日までに価格が下記のような値を取る可能性があることを示しています。

15.85〜17.15の間で満期を迎える確率が68%、逆にそこから外れる確率が32%。外れるときは上下両方の可能性があるので、15.85を下回る可能性は16%以下だと見積もれます。デルタ値によるとこのオプションが行使される(15.5ドル以下になる)可能性は13%ですから、ほぼ一致しているのがわかります(このボラティリティからデルタも算出されるので当然一致します)。

このボラティリティは、オプションで最も大事な要素と言われています。プットの価格への影響でいうと、ボラティリティが上昇するとプレミアムも上昇します。

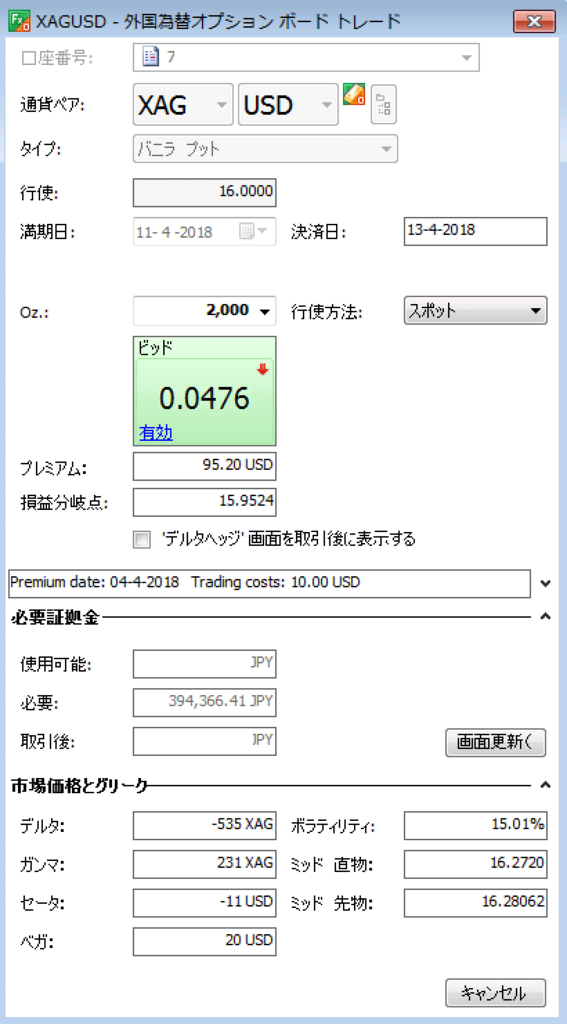

そのようなわけで、取り急ぎ、銀のプットを2000オンス売ってみました。満期日は13日後の4月11日、行使価格は16ドルのプットです。プレミアムは95.2ドル(@0.0476✕2000)でした。この取引で拘束された証拠金は、394,366円になります。

利回りで2.5%。年利回りに換算すると71%となります(休日を計算に入れず365日で計算)。サクソバンク証券の銀オプションの場合、5000オンス以下だと手数料が10ドルかかりますので、手数料を考慮に入れると年利で63%です。4月11日に、銀価格が16ドルを下回っていなければ、この利回りが実現します。

デルタはこの画面では-535XAGと記載されていますが、2000XAG(2000オンス)あたりの数値ですので、%に直すと26.7%になります。

さて、次回はこのポジションの日々の変化を追っていきましょう。

↓プット売り1日後の状況分析です。

↓その後の経緯です。